【 目次 】

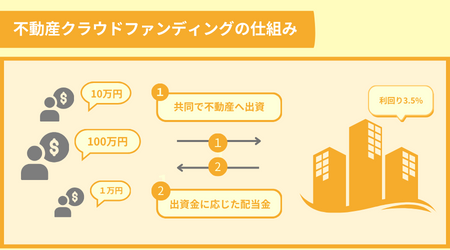

不動産クラウドファンディングとは、不動産を対象とする事業に複数人が共同して出資を行うものです。

2017年に改正された「不動産特定共同事業法」により、クラウドファンディングが法的に認められるようになり、急速に事業者数が増えています。この新しい投資法は、安定性の高い不動産に少額から投資できることから、手堅い運用を好む投資家にとって最適な方法です。

本記事では、不動産クラウドファンディングの仕組みや魅力について解説します。

不動産クラウドファンディングとは?

不動産クラウドファンディングとは、不動産を対象とする事業に複数人が共同して出資を行うものです。

案件にはそれぞれ、目安となる利回りが設定されており、期間満了で出資金額に応じた配当金を得ることができます。出資する前に、不動産クラウドファンディングの仕組みや基礎知識を押さえておきましょう!

押さえておくべき、重要ポイントは主に以下の2点です。

不特法とは

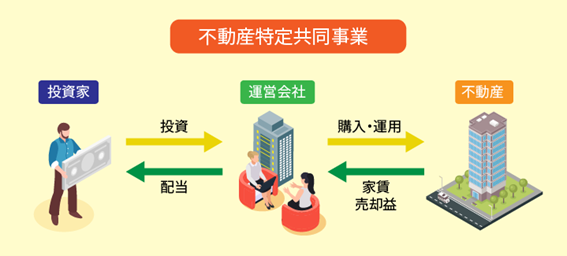

不動産クラウドファンディングは、不動産特定共同事業法(不特法)に基づいて組成されます。

不特法は、小口投資家が出資を行うことで、不動産を運用し、収益を投資家に分配する事業を定める法律です。

この法律は、投資家の保護や適切な運営を確保するために施行され、不動産特定共同事業を行う事業者は、資本金や宅地建物取引業の免許などの資格要件を満たし、行政機関から認可を受ける必要があります。

※不動産特定共同事業・・・事業者が投資家から資金を募り不動産を購入・運用を行い、得られた利益を投資家に分配する事業のこと

不動産クラウドファンディングは、「不動産特定共同事業」のうち、「不動産特定共同事業法に基づく電子取引業務」にあたります。

通常の不動産特定共同事業と異なり、出資者の募集から契約締結までをオンラインで完結できる点が大きな特徴です。

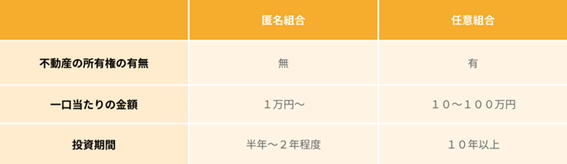

任意組合と匿名組合の違い

不動産特定共同事業の認可事業者は、投資家によって構成されている「任意組合もしくは匿名組合」を通じて、不動産に対する出資を募ります。

「任意組合」・「匿名組合」とはどういうものかを解説していきましょう。

任意組合とは

投資家が事業者と任意組合契約を締結して金銭などを出資することで、不動産を共同所有します。

そして、事業者は投資家から委任を受け不動産を運用し、期間満了時に分配金が投資家に支払われます。

少額投資の分類に入るものの、1口10~100万円とまとまった資金が必要になる場合が多く、期間は10年以上と長めです。

匿名組合とは

不動産クラウドファンディングは多くの場合、投資家が事業者に出資を行い、それをもって事業者が不動産を購入、運用する「匿名組合」の形式をとります。

そのため、ほとんどの場合投資家が実際に不動産を所有することはありません。

いうなれば不動産というファンドに投資し、その分配金を得るというかたちになっており、株式投資や投資信託といった金融投資と性質が似ています。

したがって、ある程度自己資金が必要な現物不動産投資などと違い、1口1万円程度の少額から始められ、期間は半年~2年程度と比較的短期な場合がほとんどです。

それでは、次に他の投資手段との違いについて見ていきましょう。

不動産クラウドファンディングとほかの投資手段の比較

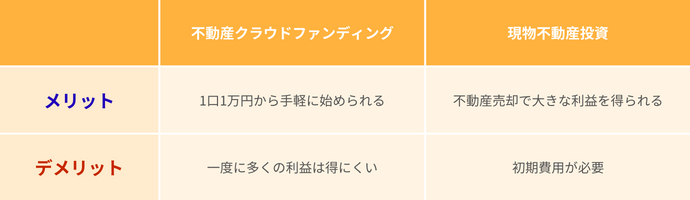

不動産投資にはいくつかの種類があります。

今回は、現物不動産投資、REIT、ソーシャルレンディングの3種類の不動産投資と不動産クラウドファンディングのメリットデメリットを比較していきます。

現物不動産投資

現物不動産投資は、不動産に直接投資し所有することで、家賃収入や不動産の価値が上昇した場合に売却することで大きなキャピタルゲインを得ることが可能な投資手段です。

また、減価償却費の控除や購入・運用にかかわる費用の控除など税制上の利点もあります。

ただ、現物不動産投資に不動産クラウドファンディングと比較して多くの初期費用が必要な点、不動産売却まで時間がかかる流動性の低い点といったデメリットがあります。

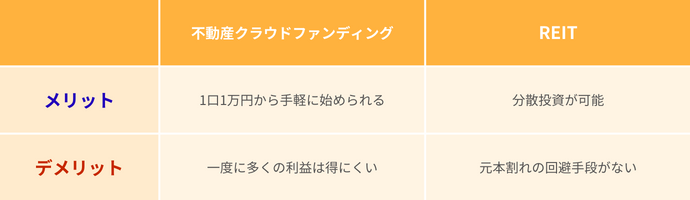

REIT

REIT(real estate investment trust)とは、投資信託の一種で不動産の運用から選定までをプロが担います。

そのため多様な不動産へ分散投資が可能です。ただ、不動産クラウドファンディングと異なる点として、あくまで投資信託のため投資家が具体的な不動産を選択することはできません。

ほかの違いとしては、証券市場で取引されるため流動性・換金性は高いものの、元本割れに対するリスク回避の手段がない点があります。

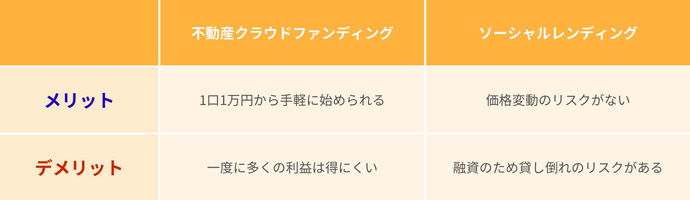

ソーシャルレンディング

ソーシャルレンディングとは、融資を受けたい企業と投資をしたい人を仲介業者を通しマッチングするサービスです。そのため融資型クラウドファンディングとも呼ばれています。

そのため価格変動のリスクがなく、投資で得られるリターンが確定しているというメリットがあります。

しかし、ソーシャルレンディングには貸し倒れのリスクがあり、融資先の企業が業績悪化などで返済能力が低下すると、分配金が償還されない恐れがあります。

また、ソーシャルレンディングを謳った投資詐欺も横行しており、注意が必要です。

参考:ソーシャルレンディング 高い利回りの情報だけで投資をしていませんか?

不動産クラウドファンディングのメリット

不動産投資クラウドファンディングは、不動産運用に関する専門知識が必要なくとも、誰でも簡単に始めることができる手軽な投資方法です。

加えて、安全性・確実性が高く、今から投資を始めようという方にも、プロの不動産投資家のセーフティネットにも向いており、幅広い方がポートフォリオに取り入れています。

幅広い方に不動産投資クラウドファンディングが選ばれるメリットを、詳しく見ていきましょう。

1万円から投資できる

不動産クラウドファンディングの多くは、1口1万円から投資できるという手軽さを持ち合わせています。

いざ現物の不動産に個人で投資しようとすると数百万~数千万円の費用が必要になります。(ローンを組んで運用することが主流)

不動産クラウドファンディングであれば、少額の資金で手堅い投資先である不動産に投資してみる、ということが可能です。また、大勢の投資家からお金を集めるため、ホテルや学校といった大型の施設も投資対象となります。少額の出費で一般的な現物投資では手が届かないような高額物件に投資できる点も、不動産クラウドファンディングの魅力です。

手間がかからない

現物不動産投資は運用前には融資審査や売買契約といった煩雑な手続きが必要で、運用後は管理などの手間がかかります。

しかし、不動産クラウドファンディングであれば、運用前の事前準備も簡素化されており、運用中も事業者に運用を一任でき、ほったらかし運用が実現できます。

出資応募 ⇒ 出資 ⇒ 期間満了で償還金Get!

と、出資した後は満期時に還付金を受け取るまで待つだけと、基本的に手間がかからないので、本業やプライベートが多忙な方でも運用することは容易です。

元本割れのリスクが低い

他の投資手段では総じて元本割れのリスクがあるのに対し、不動産クラウドファンディングではそのリスクを軽減する優先劣後方式をとっています。

優先劣後方式とは、匿名組合契約における出資区分のことです。

多くの事業者が優先劣後方式を採用しており、この仕組みによって元本割れのリスクが軽減されるため、投資家にとっては大きなメリットになるでしょう。

この仕組みでは、投資家が「優先出資者」、不動産クラウドファンディングの事業者が「劣後出資者」と位置付けられ、それぞれの出資金は別に管理されます。

優先出資者は劣後出資者に優先して分配を受けることができます。

例えば、劣後割合が20%の場合、20%以下の損失であれば劣後出資にのみ影響が及び、優先出資者である投資者の出資元本に影響は生じません。

劣後割合が高くなればなるほど安全性が高まるため、不動産クラウドファンディングを選ぶ際には劣後割合をチェックしましょう。

不動産クラウドファンディングのデメリット

小額から始められる、優先劣後方式でリスクを抑えられるとはいえ、投資である以上リスクはつきものです。

それでは、不動産クラウドファンディングにはどのようなデメリットがあるのか見ていきましょう。

元本保証ではない

優先劣後方式で元本割れのリスクを軽減できるとはいえ、元本がすべて保証されているわけではありません。劣後割合を超える損失が出た場合、想定利回りより分配金が下がることもあります。

例えば、地震や台風などの自然災害などの被害で不動産価格が下落した場合に起こります。そこで、不動産の修繕費用が発生した場合にも分配金が下がることが予想されます。

また、事業者が倒産するリスクもあります。そうなれば、出資金すべてが戻ってきません。

とはいえ、事業者は不特法に基づく免許を取得する必要があり、それには厳しい要件をクリアしなければならないため、倒産するリスクは比較的低いとも言えます。

途中解約ができない

原則として不動産クラウドファンディングでは途中解約をすることは原則できません。そのため、一つの案件に集中して投資すると、不動産価格が下落した場合大きな損失を被ることになります。

また、多額の投資をして生活費に困ったとしても、すぐに現金化することができません。そのため、計画的に投資することや分散投資をしてリスクを低減させることが重要です。

不動産クラウドファンディングでは一口1万円から投資できるため、初めは小額からスタートすることも一つの手かもしれません。

レバレッジ効果がない

レバレッジとは「てこの原理」という意味ですが、金融業界では少ない自己資金を借り入れ(ローン)で補填し、リターンを高めることができるかを意味します。

不動産クラウドファンディングでは、基本的に銀行からの融資は得られないためレバレッジ効果は基本的にありません。

レバレッジを効かせて投資をしたいという人は、現物不動産投資を検討しましょう。

不動産クラウドファンディングのはじめ方

それでは、実際に不動産クラウドファンディングをはじめるフローを確認していきましょう。

サービスサイトに登録する

不動産クラウドファンディングのサービスサイトに登録します。メールアドレスやパスワードなど基本的な個人情報を入力します

投資家登録をする

投資家登録では、氏名などの個人情報や口座登録の他に、本人確認書類の提出や審査を行います。口座を開設し登録が完了すれば、不動産クラウドファンディングを始める準備は完了です。

募集案件に応募する

それでは、実際にファンドに応募しましょう。不動産クラウドファンディングでは二つの募集方式があります。

先着式

先着式は、文字通り先着順でファンド募集を行い、目標金額に達したら募集終了となる募集方式のことです。

この方式では、目標金額に達するまでに応募を完了すれば確実に応募することができます。しかし、人気の案件の場合募集開始から数分以内に目標金額に達してしまい応募できない場合があります。

そうした事態に備え、募集期間の確認を怠らないようにしましょう。

抽選式

抽選式は、募集期間内に応募し当選することができれば必ず投資することができます。ですので、募集期間内に応募すれば平等に投資のチャンスが与えられます。

しかし人気の案件の場合は、倍率が数十倍になることもあり、粘り強く応募をする必要があります。

とはいえ、応募期間内に応募すれば当選の可能性があるため、時間に余裕がない方におすすめの投資方式です。

運用開始/分配金受け取り

応募が完了し契約となれば、運用が開始されます。前で述べた通り運用は事業者側がすべて行うため、ほったらかし運用が可能です。運用期間が満了したときに運用益が発生していれば、それに応じた分配金を受け取ることができます。

不動産クラウドファンディング事業者の選び方

投資する事業者を選ぶときには、最低投資額や手数料などの利用条件から物件情報の開示がきちんとなされているかの透明性が重要です。

得られる情報が多ければ多いほどほかの案件との比較材料となります。

また、事業者の経営状況や事業規模などの安定性からも判断するといいでしょう。事業者が倒産してしまえば分配金や出資金の払い戻しが受けることができなくなる可能性があります。

加えて、劣後割合の高い企業であれば損失を補填できる可能性が高くなり、元本割れのリスクを防ぐことができます。

初心者の方や手堅く投資を行いたい方は、経営状況が良好な上場企業や劣後割合の高い事業者を選ぶとよいでしょう。

投資するなら「Rimple」で

現在、不動産クラウドファンディング運営する事業者は多く存在します。

投資法としては歴史が浅く、ノウハウを充分に蓄積していない事業者も少なくないため、損失を出さないためにも投資先はしっかりと選ぶ必要があると言えるでしょう。

「不動産投資TIMES」運営会社であるプロパティエージェントは、不動産クラウドファンディング「Rimple」を運営しております。

毎月第2金曜日、第4金曜日にファンドの募集が開催されており、抽選制になっているため、誰でも出資権利を獲得するチャンスがあることから、初めての不動産クラウドファンディングにおすすめです。

おすすめポイント① -手数料が安い

・ 年会費 → 無料!

・ 運用手数料 → 無料!

運用にかかる手数料が少ない点は、一つおすすめできるポイントの一つです。

出資金ご入金時の振込手数料のみ、お客様負担となりますが、三菱UFJ銀行の口座から振り込みを行った場合、手数料も無料になります。

たとえ利回りが良くても、手数料が高いと実質的な利回りは低くなってしまうことも…

手数料がほとんどかからない「Rimple」であれば、効率の良い原資の運用が可能です。

おすすめポイント② -劣後出資割合が高い

「Rimple」の劣後出資の割合は30%と業界でも高水準です。万が一損失が発生した場合でも、30%まではお客様の元本が守られます。

不動産投資クラウドファンディングの最大のリスクである元本割れのリスクが抑えられるため、予定通りの配当が得られる可能性が極めて高いです。(2023年3月時点、元本割れ0件)

「投資をしたいけど、損をするのが怖い」と考えている方にこそ、リスクからお客様を守る仕組みが充実している「Rimple」をおすすめします。

おすすめポイント③ -ポイント投資ができる

Rimple唯一無二の特長として「ポイント投資ができる」という点があります。

他社サイトで貯めたポイントを「リアルエステートコイン」に交換して投資が可能です。

現金の原資がなくても、他社ポイントがあれば投資できるという点は一つの強みです。出資したコインは、運用終了時に自動的に現金化されるため「コインがあったのに使うのを忘れた」ということもありません。

2023年3月現在はキャンペーン中で、無期限で保有可能です(本来は交換後から3年間で失効)。

リアルエステートコインに交換可能なポイントは以下の4種類です。

ポイント名交換レート

永久不滅ポイント(セゾンポイントモール)1,000ポイント→4,500コインハピタス1,000ポイント→1,000コインmoppy1,000ポイント→1,000コイン

※2023年3月現在のレートです。レートやサービス内容は変更される場合があります

ポイントを利用することで現金の支出を抑え、純現金ベースでの利回りを高めることが可能です。

| ポイント名 | 交換レート |

| 永久不滅ポイント(セゾンポイントモール) | 1,000ポイント→4,500コイン |

| ハピタス | 1,000ポイント→1,000コイン |

| moppy | 1,000ポイント→1,000コイン |

※2023年3月現在のレートです。レートやサービス内容は変更される場合があります

ポイントを利用することで現金の支出を抑え、純現金ベースでの利回りを高めることが可能です。

ポイントを使った投資例

・ 投資金額:10,000円

・(コイン4,000円+現金6,000円で出資)

・ 予定分配率:4%

・ 投資期間 :1年

上記の条件で投資を行った場合、現金6,000円の出資で利益は年間400円、純現金ベースでの利回りは約6.7%となります。

リアルエステートコインを利用することで、リスクを抑えつつも高効率の運用が実現できます。

まとめ

不動産投資クラウドファンディングは、複数の投資家から資金を募ることで、一人当たりの出資額を押さえつつ大規模な不動産投資ができる投資法です。

そもそも現物不動産自体が安定性に優れた投資先であるうえ、優先劣後方式によって投資家の元本がある程度守られるため、非常に安全性が高い投資手法と言えるでしょう。

不動産特定共同事業法の整備がなされたこともあり、今後ますます事業者が増え、認知度はさらに高まっていくことが想定されます。

しかし、急成長をしているがために、知識や経験の少ない事業者が数多く参入しているのも事実です。事業者の選定を誤ると、運用の失敗や事業者の倒産などにより、損失を出してしまうことにもなりかねません。

不動産クラウドファンディングを行う際には、会社規模やそれまでの償還実績や劣後出資の割合を見て安心して資産を預けられる会社なのかどうかを判断しましょう。

関連記事

記事検索

Search

記事カテゴリ

Categories

記事タグ

Tags

- 贈与税

- 競売物件

- 区分マンション

- 分散投資

- IRR

- 立地

- 投資用マンション

- NPV

- 中古マンション投資

- 相続税

- 不動産投資ローン

- 物件選び

- 新耐震基準

- 収益物件

- 不動産投資セミナー

- 火災保険

- 控除

- 購入

- ROI

- ワンルームマンション投資

- FIRE

- 公務員

- FP

- 医師

- 投資

- 新築マンション投資

- セミナー

- 不動産取得税

- 固定資産税

- 公示地価

- 法人化

- オーナーチェンジ

- 副業

- 新築ワンルームマンション投資

- 不動産特定共同事業法

- 不動産クラウドファンディング

- 不動産投資市場

- 東京23区

- 修繕積立金

- 住宅ローン

- マンション

- 団体信用生命保険

- 不労所得

- 国税庁

- 空室

- 成功

- 建物管理

- 賃貸管理

- 都心

- 地方

- 金利

- アパート

- 不動産投資

- メリット

- 家賃収入

- リスク

- 節税

- 保険

- 利回り

- サラリーマン

- 金融商品

- サブリース

- 耐用年数

- 減価償却

- 初心者

- 小口化

- オーナー

- 不動産会社

- 年末調整

- 確定申告

- ローン

- デメリット

- 貯金

- シミュレーション

- 入居率

- 資産運用

- 再開発

- 税金

- 失敗

- 人気物件

- 限定情報配信中

-

リスク対策法、節税・確定申告の方法など不動産投資に役立つ情報を配信中

お得な限定情報を受け取る

- LINE@はじめました

-

友達追加してみる

運営会社

Company