【 目次 】

いざ投資を始めようと思っても、投資には色々な種類があります。投資というものは往々にして、自己資金が多ければ多いほど有利です。しかし、自己資金が少ない状況でも、利益を得られる投資法があります。それこそが今回紹介する不動産投資です。

「不動産投資は少ない自己資金から始められるって言うけど、それなりの額が必要でしょ?」との疑問を抱かれる方も多いことでしょう。そのようなことを踏まえ、この記事では不動産投資を始める際に必要な自己資金の目安等について詳しく解説していきます。またそれぞれのケースごとのシミュレーションも提示していますので、ご自身の状況に当てはめて、概ねの目安を得るようにしてみて下さい。

不動産投資における自己資金とは?

投資における自己資金とは、元手となるお金です。不動産投資の場合も例外ではありません。

ただし、不動産投資が他の投資方法と最も異なる点が、「その人に信用力があれば、自己資金(元手)なしでも大きなポジションを保有し、利益を大きく得ることができる」という点です。ここで言う信用力とは、社会的地位や年収等を指します。

ですが、自己資金なしで始められる不動産投資でも、自己資金はあった方がいいに越したことはありません。

というのも、不動産投資を始める際、ほとんどの場合は物件購入時にローンを組むことになりますが、自己資金があった場合と、全く無い場合とでは組めるローンの限度額が大きく異なる場合もあります。

当然、ローンの限度額が大きい方が購入できる不動産の選択肢が広がることは言うまでもありません。

また、同じ金額の資産を購入する場合は、当然、自己資金が多い方がローンは少なく済みます。ローンが少なければ少ないほど、ローンの返済期間や金額が少なくなり、不労収入の総額を大きくすることができます。

このように、「不動産投資における自己資金はローンと密接な関係にある」ことを理解し、その上で自分の自己資金の現状を踏まえて適切なローン形態を選択し、生産性の高い不動産投資を実現して下さい。

資金の内訳について

この項目では、物件を購入する際に必要と言われている主な初期費用(「頭金」、「不動産仲介手数料」、「不動産登記費用」、「登録免許税」、「火災・地震保険」、「不動産取得税」、「印紙税」、「ローン事務手数料」)について簡単に抑えていきたいと思います。

頭金

不動産価格の一部として、ローンを組む際にあらかじめ支払っておく費用です。通常は物件価格の1割から2割程度が基準と言われておりますが、信用力や利用する金融機関等によって千差万別です。

頭金が支払えない場合は、フルローンを利用することも一案です。

▼フルローンの詳細についてはこちら

不動産投資フルローンのメリット・リスクと上手な活用法

不動産仲介手数料

不動産を購入する場合は、不動産業者の仲介がある場合がほとんどです。こうした場合、契約が成立した段階で、その仲介した不動産業者に手数料を支払う必要があり、これが不動産仲介手数料です。もちろん、不動産業者を介さずに直接、自分自身で購入する場合はこの手数料は掛かりません。

ちなみに、国の法律で、不動産業者が受けとることができる仲介手数料の上限は下のように定められています。

| 200万円以下 | 物件代金×5%+消費税 |

| 200万円超400万円未満 | 物件代金×4%+消費税+2万円 |

| 400万円超 | 物件代金×3%+消費税+6万円 |

不動産登記費用

不動産登記とは、不動産権利の状況等に関する事項を正確に整理して、公式な帳簿に正確に記録することを指します。この作業には、専門かつ正確な法律の知識が必要不可欠であるために司法書士などに高額な費用を支払ってお願いすることが一般的です。この際に必要となるのがこの費用です。概ね10万円から15万円程度が一般的です。

登録免許税

上記の不動産登記の際に必然的に課される税金です。固定資産税評価額に対して約2%ほどが必要となります。その他にも、所有権保存登記や抵当権設定登記で0.4%ほどが必要になることもあります。

火災・地震保険料

金融機関によってはローンを組む際に火災保険等加入を義務付けられる場合があります。たとえ義務付けられていなくても、リスクに備えて自発的に加入しておくことも大切です。

これらの料金はプランや購入した不動産の状況によってまちまちですが、平均すると10年間で約10万円程度を見積もっておくと良いでしょう。

不動産取得税

不動産を取得すると、都道府県に対して不動産取得税を支払う義務が生じます。一般的な税率は固定資産税評価額に対して約4%ほどですが、不動産の状況によって変動する可能性もあるので注意が必要です。

印紙税

不動産は一般的には大変高額です。こうした高額な買い物をした場合は、契約書や領収書等に対して印紙を貼らなくてはいけません。

ちなみに、国の法律で、印税税については下のように定められています。(いずれも軽減後の税率です)

| 500万円以上~1,000万円以下 | 5,000円 |

| 1,000万円以上~5,000万円以下 | 10,000円 |

| 5,000万円以上~1億円以下 | 30,000円 |

| 1億円以上~5億円以下 | 60,000円 |

| 5億円以上~10億円以下 | 160,000円 |

※2022年1月時点の税率

※引用・国税庁「不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置」

ローン事務手数料

ローンを組む際の諸経費や手数料ですので、ローンを利用する金融機関によって異なります。目安としては数10万円程度です。

自己資金の目安とは?

先ほど言及した自己資金については、物件価格の2割から3割程度が一般的であると言われています。なぜならば、物件価格の2割から3割が初期費用と概ね同額になるからです。

では、自己資金の額で購入可能な物件は限られてしまうのでしょうか。

答えは、「いいえ」です。

これには正確な答えはありません。前述したように、その人に信用力があれば、たとえ自己資金がなくても数億円の不動産を購入できることさえ可能だからです。

もう少し具体的なイメージができる参考値の考え方として、一般的に日本の金融機関については、平均すると自己資金に対して3倍程度の融資を引き出せると言われています。もともとある自己資金と加算すると、自己資金の約4倍程度が購入可能な物件となります。

ですが、具体的な融資金額は金融機関ごとにも異なるため、あくまでも参考値として捉えてお考え下さい。

自己資金別の不動産シミュレーション

自己資金の保有状況や購入したい物件の価格、その他の状況などは千差万別でしょう。そんな千差万別な状況でも、代表的な例を提示することで多くの方の参考になるのではないかと思います。

そこでこの項目では、自己資金の保有状況等ごとに4つの代表例を示し、それらの場合の返済及び不動産運用のシミュレーションを行なっていきます。

※今回のシミュレーションは、試算しやすいように金利1.8%、返済期間35年間で算出しています。金利や融資期間は、個人ごとに違うので、物件を提供している不動産会社の営業担当へ参考値を確認しましょう。

CASE1:自己資金を使わない・抑えて始める場合のシミュレーション

まず初めに自己資金なしや、できるだけ抑えて始める場合についてシミュレーションします。自己資金を使わない場合は、フルローンを活用して、物件購入に必要な資金の全額を金融機関から借り入れるのが一般的です。

この例では、引き出せる融資額を2,000万円と設定し、その2,000万円で物件をフルローンで購入して運用したとします。すると年間の収支は下のようになります。

| 家賃収入 | 94.8万円(不動産購入額の約4.7%) |

| ローン返済 | 77万円(金利1.8%、返済期間35年) |

| 修繕積立・管理費 | 1万円/月 |

| 固定資産税 | 5万円 |

上の数字を差し引き等すると、年間の収益は少額ではありますが、ローン返済後には2,000万円の物件そのものが購入者の保有資産となります。月2,3万円の投資で定年退職後の資産形成をすることが出来ます。

また、フルローンで不動産投資を始めた場合、レバレッジ効果を最大限まで高められるということと、手元に資金を残すことができる、というメリットがあります。

※「フルローンで得られる最大のメリット」については、こちらを参照ください。

CASE2:自己資金100万円で始める場合のシミュレーション

自己資金が100万円ということなので、先ほどと同じく2,000万円の物件を購入するために、金融機関から1,900万円の融資を受けると設定します。すると年間の収支は下のようになります。

| 家賃収入 | 94.8 万円(不動産購入額の約4.8%) |

| ローン返済 | 73万円(金利1.8%、返済期間35年) |

| 修繕積立・管理費 | 1万円/月 |

| 固定資産税 | 5万円 |

この場合を差し引き等すると、年間4.8万円ほどの収益があることがわかります。将来への投資をしながらプラス収支を得られます。

CASE3:自己資金500万円で始める場合のシミュレーション

自己資金が500万円ということなので、同じく2,000万円の物件を購入するために、金融機関から1,500万円の融資を受けると設定します。すると年間の収支は下のようになります。

| 家賃収入 | 94.8万円(不動産購入額の約4.8%) |

| ローン返済 | 57.8万円(金利1.8%、返済期間35年) |

| 修繕積立・管理費 | 1万円/月 |

| 固定資産税 | 5万円 |

この場合を差し引き等すると、年間20万円ほどの収益があることがわかります。この場合、毎月1.6万円ほどの収入があることになります。

CASE4:自己資金1,000万円で始める場合のシミュレーション

自己資金が1,000万円ということなので、同じく2,000万円の物件を購入するために、金融機関から1,000万円の融資を受けると設定します。すると年間の収支は下のようになります。

| 家賃収入 | 94.8万円(不動産購入額の約4.8%) |

| ローン返済 | 38.5万円(金利1.8%、返済期間35年) |

| 修繕積立・管理費 | 1万円/月 |

| 固定資産税 | 5万円 |

この場合を差し引き等すると、年間39.3万円ほどの収益があることがわかります。この場合、毎月3.2万円以上の収入があることになり、生活の足しになるくらいの金額を得られます。

自己資金が少ない状態で不動産投資を始めるメリット・デメリット

自己資金が少ないからと言って、必ずしも不動産投資ができないわけではありません。それではここからは、自己資金が少ない状態で不動産投資を始めるメリット、デメリットの両方をチェックしていきたいと思います。

メリット

- 手軽に始められる

冒頭で記載したように、投資はある程度の自己資金がないと安定した収益が得られませんが、不動産投資の場合については自己資金がなくても安定した収入が得やすいと言えます。少額からでも手軽に始められるのはメリットの一つです。

- 利回りが高いので収入につながりやすい

投資と同じで、自己資金が少ない状態で不動産投資をしても意味がないと思っている方も多いのではないでしょうか。

不動産投資は自己資金なし、または少額からでもすることができます。そのため、毎月安定した収入が得られ、しかもローン返済後は購入した不動産を正真正銘の自己保有資産とできるのが最大のメリットです。

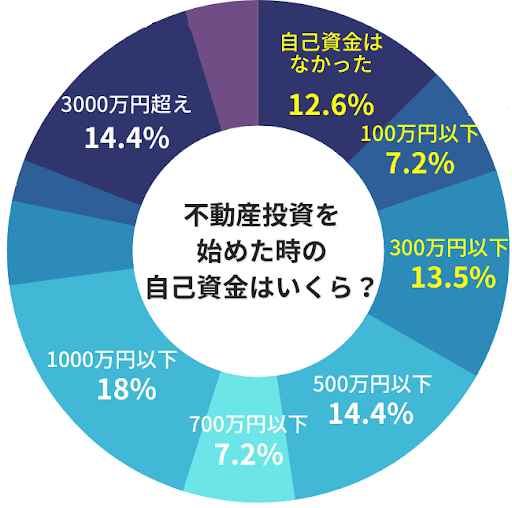

全国の20代~60代の不動産投資経験した男性111人に、自己資金についてアンケートを実施したところ、約半数の47.7%の方が自己資金500万円以下でスタートしており、約33.3%の方は300万円以下、自己資金なしという方は12.6%もいらっしゃいました。みなさん、自己資金を少なく抑えてスタートしていることがわかりますね。

デメリット

- 返済できないリスク

自己資金が全く無い分、ローン額が大きくなるので、返済額も大きくなることがデメリットです。ローンにはリスクがつきものなので、自己資金が無い場合は自分の経済状況等を鑑みて、無理のない金額の不動産を購入するようにしましょう。

まとめ

いかがだったでしょうか。今回は、不動産投資にあたって自己資金ごとの運用について見てきました。

これまでのように当たり前に政府に将来を委ねるだけでなく、今後は自分自身でも資産形成をして行く必要があります。

昨今の投資ブームが良い例です。これまでマネーリテラシーが低いと言われてきた日本人にも、投資の重要性がやっと根付いてきたからでしょう。その背景には、いわゆる「老後2,000万円問題」や「消えた年金」等に代表されるように、日本政府への不信感があるといっても過言ではありません。

教育資金や老後資金、必要資金は人それぞれではありますが、これからは自己防衛的な意味でも、ますます投資ブームは加熱しそうです。

不動産投資は自己資金がない方でも、ある程度の利益をあげられる可能性を秘めた素晴らしい投資方法です。一方で、それに応じたリスクもあるため、利用に当たってはシミュレーションをご自身でも行なって最大限、リスク回避に努める必要があります。

プロパティエージェントでは、資金計画を含め、10年後、20年後、30年後といった時系列でのシミュレーション作成や、ライフプランのご提供をさせて頂いております。ご自身で判断や、決断することが難しいなど、お困りごとがございましたら、お気軽にお問い合わせ下さい。お客様お一人おひとりに適した物件とプランをご提案致します。

|

不動産投資の基礎、リスクヘッジまで解説します ▶不動産投資の仕組みについて「セミナー」で学びたい |

関連記事

記事検索

Search

記事カテゴリ

Categories

記事タグ

Tags

- 贈与税

- 競売物件

- 区分マンション

- 分散投資

- IRR

- 立地

- 投資用マンション

- NPV

- 中古マンション投資

- 相続税

- 不動産投資ローン

- 物件選び

- 新耐震基準

- 収益物件

- 不動産投資セミナー

- 火災保険

- 控除

- 購入

- ROI

- ワンルームマンション投資

- FIRE

- 公務員

- FP

- 医師

- 投資

- 新築マンション投資

- セミナー

- 不動産取得税

- 固定資産税

- 公示地価

- 法人化

- オーナーチェンジ

- 副業

- 新築ワンルームマンション投資

- 不動産特定共同事業法

- 不動産クラウドファンディング

- 不動産投資市場

- 東京23区

- 修繕積立金

- 住宅ローン

- マンション

- 団体信用生命保険

- 不労所得

- 国税庁

- 空室

- 成功

- 建物管理

- 賃貸管理

- 都心

- 地方

- 金利

- アパート

- 不動産投資

- メリット

- 家賃収入

- リスク

- 節税

- 保険

- 利回り

- サラリーマン

- 金融商品

- サブリース

- 耐用年数

- 減価償却

- 初心者

- 小口化

- オーナー

- 不動産会社

- 年末調整

- 確定申告

- ローン

- デメリット

- 貯金

- シミュレーション

- 入居率

- 資産運用

- 再開発

- 税金

- 失敗

- 人気物件

- 限定情報配信中

-

リスク対策法、節税・確定申告の方法など不動産投資に役立つ情報を配信中

お得な限定情報を受け取る

- LINE@はじめました

-

友達追加してみる

運営会社

Company