【 目次 】

不動産投資を始める際、最も重要なのは投資用マンションの選び方です。予算や利回りで選ぶのはもちろん大切ですが、不動産投資の目的や運用方法を考え、自分に合った立地・種類のマンションを見極めることも必要です。今回は投資用マンションの選び方や探し方をご紹介します。

割安物件を選定するための「資産価値の計算方法」

投資用マンションを選ぶ際、利回りが高いからという理由だけで選ぶのは危険です。利回りはあくまで想定された数値であり、空室リスクや固定資産税、修繕費などは考慮に入れられていないからです。実際の収益は、利回りより低い場合があることを知っておきましょう。

それでは、価格の割に利回りの高い「割安物件」を探すためには、どうすれば良いのでしょうか。

物件の価値には、相場はあるものの「定価」はありません。購入を検討している物件の資産価値がどの程度のものなのか知りたいと思った場合は、計算である程度の評価額を求めると良いでしょう。ここでは不動産価値の査定に使われる方法を3つご紹介します。投資用マンションを購入する際には、こういった査定方法から物件そのものの資産価値を計算し、割安物件を選びましょう。

取引事例比較法

エリアや構造、種類など対象物件と似た条件の物件の取引事例を収集し、必要に応じて補正・修正を行い、それを元に対象の物件価格を決める方法です。

不動産価値の査定において、最も基本的な方法として用いられます。取引事例は過去の売買価格を利用するため、条件の近い事例をなるべく多く収集・選択することが重要です。

原価法

原価法は、積算価格(土地と建物を別々に評価し合算した価格)から算出する方法です。

言い換えると、その時点で新しく土地の造成、建物の建築を行い同条件の状態を再調達する場合の原価を求め、原価修正を行うことで求める方法です。

土地の評価額は国土交通省が年に一回発表する「公示地価」(1月1日時点の地価)、「基準地価」(7月1日時点の地価)、及び国税庁が管轄している土地の評価価格である「路線価」を照らし合わせて算出します。

建物の価値は再調達価格×延べ床面積×(残耐用年数÷耐用年数)で求められます。再調達価格及び耐用年数は、建物の構造によって決められていますので、それを元に算出しましょう。

収益還元法

収益還元法は収益価格(対象の不動産が将来生み出すであろうと予測される純利益と現在価値を総合した評価額)から算出する方法です。

収益還元法には簡単に算出できる直接還元法と、計算に手間はかかるものの精度が高いDCF法の二通りがあります。

直接還元法は1年間の純利益(総収入-諸経費)÷還元利回りで求められます。還元利回りに明確な規定はありませんが、エリアごとの平均利回りを元にして求める方法が手軽です。

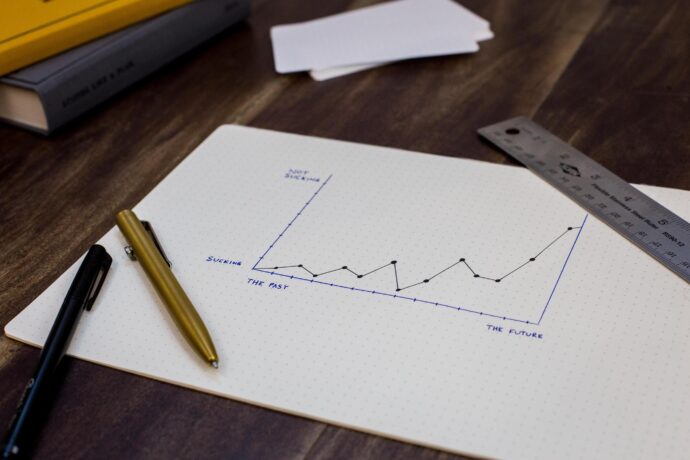

DCF法はインフレ率や銀行に預けた場合の利息を考慮に入れて算出する方法です。不動産を持つことによって将来10万円の収益を得たとしても、インフレによって貨幣価値が下がった、銀行に預けたほうが高い利益を得られていたという場合、その「将来の10万円」は「現在の10万円」より価値が下がります。将来の収益を現在の価値に割り引いた金額を「割引現在価値」といい、以下のように算出します。

![]()

χ=資産価値 d=割引率 i=経過年数

これを1年ごとに算出し足し合わせた額に売却時の想定価格を足すことで、現在の資産価値が求められます。

上記3つの鑑定手法をご紹介しましたが、複数の鑑定評価手法を適用することがいいとされております。

こちらの記事でも詳しく解説していますので参考にしてください。

関連記事:その物件、正しく評価されてる?積算価格と収益価格について解説

割安だからといって飛びつくのは危険

割安物件を購入できたからといって、利益が約束されるわけではありません。

不動産には入居者がつかない、資産価値が下落する、思ったより利回りが低いといったリスクが常につきまといます。また、一見、理想的に思われる物件でも、自身の目的に合っていない場合があります。

投資用マンションの選び方としては、費用や利回りといった数字だけではなく、投資目的やマンションそのものの資産価値、長期運用向きか短期運用向きかといった点も注視する必要があります。不動産投資の目的別おすすめ物件や、物件の種類とその特徴については後程追ってご紹介します。

目的に合わせて投資する物件を選ぼう

投資用マンションを選ぶ際には、不動産投資の目的を明確にしておくことが重要です。

短期間でまとまった利益を得たいのか、長期的に継続して安定した利益を得たいのか、また節税や相続税対策に活用したいのかなどによって、適した物件や運用の進め方が変わってきます。自分の目的をはっきりとさせないまま、「想定利回りが良いから」、「価格が手頃だから」と安易にマンションを購入してしまうのは失敗の元です。

投資用マンションの選び方で重要なのは、自分がどのようなタイプかを見極め、運用目的に合ったマンションを決めることです。不動産投資の主な目的とおすすめのマンションをご紹介します。

短期で転売して売却益を得る

安く物件を購入し、高く転売して利益を得る方法です。地価高騰が続いていたバブル期には盛んに行われていましたが、現在では不動産の資産価値が短期間で大きく上昇することはあまりなく、不動産の売却益で利益を出すのは困難です。

この方法を取るために有効な方法は3通りあります。

1つ目は競売物件を購入することです。競売物件とは債務不履行により差し押さえられ、裁判所が競売にかけた物件です。同条件の一般的な物件と比較すると3割程度安く購入できるため、転売で売却益を得る余地は十分にあります。

2つ目は再開発が見込めるエリアで物件を購入することです。再開発とは公共施設の整備や共同建築物の建て替えなどにより、街の機能や景観といった魅力そのものを高めることを目的とした事業です。便利で住みやすい街になれば当然人が集まり、住居へのニーズも高まります。その結果物件の価値が上がり、高く転売することが可能となります。

3つ目は不動産会社とコネクションを作ることです。不動産投資セミナーへの参加や個別相談などを重ね、担当者との信頼関係を築くことで、良い物件を優先で紹介してもらえることがあります。

いずれの方法を取るにしても高い洞察力と分析力、不動産投資にかける時間を惜しまない努力が必要となることから、初心者にはハードルが高いといえそうです。

競売物件の注意点についてはこちらの記事にまとまっています。

競売部件のリスクについて詳しく知りたい方は、以下の記事もご覧ください。

長期的に安定した賃料を得る

サラリーマンとして給料を得るかたわら、家計を補填するために副収入がほしい、老後に向けた資産形成をしたいと考えて不動産投資を始める人もいます。この場合の投資用マンションの選び方としては、短期間で大きな利益を得るのではなく、長期的に安定した利益を得る、すなわち「細く長く儲ける」ことができるタイプのマンションであることが条件となります。

利回りは多少低くても耐久性が高く、都市部へのアクセスがしやすいなど人気があるエリアのマンションが向いています。そうした物件は賃料が変動しづらく、また空室率が低いため、安定した家賃収入を長期間に渡って得ることができます。

ただし、このような物件は人気が高く、競争率が高い傾向にあります。普段から不動産会社としっかりとコミュニケーションを取り、有益な情報を逃さないようにしましょう。

賃貸と売却を組み合わせ、大きな利益を得る

フルリタイアして不動産投資を専業としたい、介護や育児のため仕事はできないがまとまった収入を得たいという方は、安定性はもちろんのこと、ある程度高いリターンを得ることを重要視しなくてはなりません。この場合の投資用マンションの選び方としては、想定利回りが高い、もしくは今後利回りが高くなることが期待できるという見方をすることが大切です。具体的には郊外の、都市開発が予定され居住地として人気が高まりそうなエリアで、なおかつ中古のマンションが適しています。空室率が高くなるほか、思うように都市開発が進まない、都市開発されたとしても人気が高まらない場合もあり、ある程度の賃貸経営力と先を読む力が必要になります。

節税

所得税を節税するために不動産投資を行うというケースがあります。節税目的の場合の投資用マンションの選び方としては、利回りよりも節税効果を重視する必要があります。建物は減価償却というかたちで経費化ができますので、建物比率の高い区分マンションが向いています。また、売却する際に値下がりが起きにくい、都心部のマンションを選ぶと良いでしょう。

ただし、物件の価格は日々変動します。売却時に値下がりしており、節税分よりも大きな損害が出てしまうこともあります。節税対策として投資用マンションを購入する際は、収支計算をきちんとしてから投資判断をしましょう。

また、節税効果は継続的に続くものではありません。詳しくはこちらの記事でご確認ください。

不動産投資における節税効果について詳しく知りたい方は、以下の記事もご覧ください。

相続税対策

不動産の実勢価格は相場より低くなる傾向があり、現金より相続税を圧縮させることができます。また、自宅として利用することを目的とした不動産より賃貸不動産のほうが、相続税評価額が2割程度低くなります。そのため、相続税対策として不動産投資を始める人も多くいます。相続税対策として投資用マンションを購入する際に、都心へのアクセスのしやすい、値下がりしにくい、相続として喜ばれる物件を選ぶと良いでしょう。

不動産投資で相続税の対策をすることについては詳しく知りたい方は、以下の記事もご覧ください。

投資用マンション物件タイプ別特徴とメリット・デメリット

投資目的という観点からおすすめの物件をご紹介しました。

次は物件そのものに目を向けて、それぞれの特徴やメリット、デメリットをご説明します。

首都圏or地方?立地に関するメリット・デメリット

投資物件は立地が命ともいわれており、どのエリアに物件を購入するかで成功する確率が大きく変わってきます。それでは、首都圏と地方のどちらで物件を購入したほうが良いのでしょうか。それぞれのメリット・デメリットをご紹介します。

- 首都圏のメリット・デメリット

首都圏のマンションの魅力は、選択肢が多く借り手の多様性が高いということです。利回りは低いものの安定した賃料が見込めるだけではなく、資産価値が下がりにくいので手堅い投資先といえます。その反面、購入費用が高くつく、競争が激しいというデメリットがあります。

- 地方のメリット・デメリット

地方のマンションを購入するメリットは購入費用が安いこと、そのため都心より利回りが高いことにあります。特にこれから開発が進み、人口が増えていくと思われるエリアであれば、物件の価値が上昇するため転売して利益を得ることも夢ではありません。首都圏より競争相手が少ないことも購入時、運用時に有利に働きます。

その反面、エリアによっては賃貸需要が低く空室が多くなりがちであったり、金融機関の評価がおりずローンが100%組めない可能性があるというデメリットがあります。また、地方の物件は相続税対策のために土地ありきで建てられる物件も多く、マーケティングやメンテナンスがきちんと行われていないことがあります。利回りだけに飛びつかず、物件の立地や状態を自身の目で見て判断するようにしましょう。

投資用マンション「立地」の選び方【首都圏と地方】

上記のメリット・デメリットから、首都圏・地方それぞれに向いている人の特徴をまとめると以下のようになります。

- 首都圏

長く安定した収益を得たい、相続税対策をしたいという人は値下がりしにくい首都圏のマンションが向いています。また、需要が安定しており空室リスクが少ないことから、投資初心者や運用に時間を割けない人にもおすすめです。

- 地方

運用と売却を組み合わせて高いリターンを得たいという人に向いています。また、空室を減らすための経営努力やエリアの発展など先を読む力が必要になることから、ある程度不動産投資の経験を積み、運用にかける時間を確保できるようになってから地方マンションの購入を検討したほうが良いでしょう。

新築or中古?築年数に関するメリット・デメリット

同じエリアに建っていても、新築と中古では初期費用やランニングコスト、空室リスクが変わってきます。購入時だけではなく運用する際にかかる費用も大きく違いますので注意が必要です。表面的な数字だけを見るのではなく、それぞれのメリットやデメリットを踏まえ、トータルで見てどちらが自分に向いているかを考えましょう。

- 新築のメリット・デメリット

新築の購入時のメリットは、銀行からの融資が受けやすいこと、修繕費用が不要であるという点です。購入費用は高いものの、トータルで見れば中古物件より初期費用が安く済むこともありますので、しっかりと比較検討しましょう。運用においては、最新の設備が整っているため人気が高く、空室リスクが低いことがメリットです。しかし、一度退去者が出るとその後は新築プレミアムがなくなり中古物件となって家賃が大きく下がってしまう可能性があります。その点も考慮に入れて運用シミュレーションを行うようにしましょう。

- 中古のメリット・デメリット

中古物件は新築物件より平均して2~3割程度安く購入できます。それによって利回りが高いことがメリットの一つです。しかし、銀行からの融資が受けづらく、ある程度頭金が必要になります。また、初期費用が安くても物件の状態によっては修繕費用が多くかかることもあり、かえって出費が多くなってしまうことにもなりかねません。

さて、それでは運用を始めてからの空室リスクはどうでしょうか。中古物件は新築より設備が古く、耐震性が整っていないことが多いため、新築より人気がなく空室が増えると考えられます。しかしその反面、すでに運用がなされているため、過去の実績から入居率を算定することができ、運用シミュレーションを立てやすいというメリットがあります。そのため、新築と比べて空室リスクが高いとは一概にはいえません。また、中古といっても築年数が短い物件やリノベーション済の物件は新築に似た傾向を持つ場合もあります。中古だからと敬遠せず、実際に物件を見て価値を試算する必要があります。

新築マンションと中古マンションどちらが良いか気になる方は、以下の記事もご覧ください。

投資用マンション「築年数」の選び方・【新築と中古】

上記のように、新築と中古には初期投資及び運用においてそれぞれメリット・デメリットがあります。それを元に、新築物件に向いている人、中古物件に向いている人を以下にまとめました。

- 新築

初期投資費用があまり準備できない、もしくは明確にしておきたいという人は新築マンションが向いています。銀行から融資を受けやすいうえ、修繕費用がかからないため、初期費用の算段がつけやすくなります。最初は人気があり空室リスクも低いため、運用にそれほど手間がかかりません。新築の時点で知識や経験を積み、長期シミュレーションをしっかりと立てておくことができれば、中古物件になった際のリスクにも対応できるでしょう。

- 中古

利回りが高いためリスクを取りつつ、大きなリターンを求める方に向いています。過去のデータから入居率を算定して利回りを計算する、物件の状態から修繕計画を立てるなど、ある程度の知識と分析力が必要になります。そのため、どちらかというと経験者や不動産投資を本業とする人に向いているといえます。

区分or一棟?所有戸数に関するメリット・デメリット

続いて、区分投資と一棟投資についてご紹介します。区分投資とはマンションの一室を購入すること、一棟投資はマンション一棟を全て買切ることです。それぞれのメリット・デメリットを押さえておきましょう。

- 区分のメリット・デメリット

区分投資のメリットは何といっても初期費用が安いことです。一棟投資は手が出ないという場合でも、区分投資なら始められるでしょう。マンション全体の管理は管理会社が行うため、手間がかからないことがメリットといえますが、裏を返せば外装や共有部分が古くなっても自分では修繕ができないということになります。また、一室のみ所有している場合、その部屋に入居者がいなければ家賃収入は0となり、空室リスクが大きくなってしまうのもデメリットです。しかし、一室ごとに購入するという点を活かし、複数のエリアで区分投資を行えば、災害や地価の下落といったリスクを分散させることができます。メリットとデメリットを踏まえておけば、柔軟な運用ができることが区分投資の最大の長所です。

区分マンション投資について詳しく知りたい方は、以下の記事もご覧ください。

- 一棟のメリット・デメリット

一棟投資は多大な初期費用がかかるものの、軌道に乗れば大きな利益が望めます。部屋数があるためいくつか空室があってもある程度の家賃収入が見込め、空室リスクを抑えることができます。

一棟投資の最大の特徴は、自身で自由に管理・運営ができるという点です。家賃の設定や修繕の時期、内容など全て自分で決めることができます。費用や手間はかかりますが、「自分の城」を持てる満足感は大きいでしょう。

しかし、一棟全体を所有しているために、立地のリスク分散ができないことや、災害や地価の下落などによる損害を一身に受けてしまうことがあります。起こり得るさまざまなリスクを想定して、保険への加入や修繕費の積み立てを行ったり、経営戦略を練ったりする必要があります。

投資用マンション「所有戸数」の選び方【区分と一棟】

区分投資と一棟投資にはそれぞれ特徴があり、それがメリットにもなればデメリットにもなります。購入前に運用シミュレーションをしっかり立て、戦略を練っておきましょう。それぞれに向いている人の特徴は以下の通りです。

- 区分

初期費用を安く抑えたい、リスクを分散させたいという人に向いています。初心者の場合はまずは区分投資から始め、不動産投資に慣れ、なおかつ資金が貯まった後に一棟投資に挑戦するというステップを踏むのが良いでしょう。

- 一棟

潤沢な資金があり、自身で管理等の運用資金の計算を行うなどの積極的に運営を行っていきたいという人に向いています。物件の修繕や災害・地価の下落といったトラブルを想定して柔軟に対処できる知識と経験、また資金や大規模修繕などの計画性も必要なため、経験者向きの投資法といえます。

不動産はこれからどう動く? オリンピックやコロナの影響は?

2020年以降、日本は東京オリンピックや新型コロナウイルス感染拡大による新しい生活様式の導入など、大きな変化を迎えています。そのような変化を受け、不動産の需要や価格も大きく動いていくと考えられます。その動きをどう読むかに今後の不動産投資の成功がかかっているといっても過言ではありません。それでは、不動産投資に影響を与える要素と、予想される動向についてご紹介します。投資用マンションを選ぶ際の参考になさってください。(あくまで予想のため、参考としてお読みください)

オリンピックの影響

2020年に開催予定であった東京オリンピックは、新型コロナウイルス感染拡大の影響を受け延期になりました。今後、オリンピックが開催された際には、不動産価格にどのような影響を与えるのでしょうか。上昇要因、下降要因を併せてご紹介します。

- 不動産価値が上がる要因

東京オリンピックの開催を受け、開催地ではインフラの整備や再開発が行われています。その結果オリンピックが終了した後もその地域に多くの人やお金が集まってくるため、不動産価値が上がると予想されています。ただし、これはあくまで東京都などの開催地での話であり、地方ではオリンピックによる恩恵はさほどないと考えられます。

- 不動産価値が下がる要因

1964年の東京オリンピックでは、開催終了後オリンピックによる特需景気の反動で景気が悪化したという事実があります。今回の東京オリンピックでも同様に、景気が悪くなり不動産の資産価値が下がることが心配されます。

また、その懸念に伴い、特に海外の投資家が東京の不動産を手放すことでさらに不動産価値が下がるとも言われています。しかし、そうした投資家が購入するのはオフィス、ホテルといった商業施設が多い傾向にあり、マンションは影響を受けづらいのではないかとの予想もあります。

- オリンピックにおける影響のまとめ

オリンピックの影響による不動産価値の変動はさまざまな要因が絡み合うこと、また不動産の種類によって受ける影響が違うことから予想はしづらいですが、家賃収入を目的としたマンションや、地方の物件はさほど影響を受けず、横ばいになるのではないかと考えられます。

オリンピックが不動産投資に与えた影響が気になる方は、以下の記事もご覧ください。

新型コロナウイルスの影響

新型コロナウイルス感染拡大により、私たちの生活様式は大きく変わろうとしています。特に都心での感染が多く見られたことや、テレワークへの移行のため都心は求心力をなくし、不動産の資産価値は下がるのではないかという懸念もあります。

しかし、弊社が都心部及びその周辺(東京23区内、神奈川、川崎)の方を対象に実施した入居者動向の調査において、93%の方が居住地を変更する予定はないとの回答を得ました。今後も都心部の不動産ニーズは堅調であり、大きく需要や資産価値が変動することはないと予測されます。

新型コロナウイルスが不動産投資に与えた影響が気になる方は、以下の記事もご覧ください。

投資用マンションの探し方

最後に、投資用マンションの探し方をご紹介します。エリアや種類ごとに探し方が異なりますので、これまでお話した物件ごとの特徴を踏まえ、ある程度希望する物件を決めておくことが大切です。

不動産情報サイト

現在では不動産情報サイトで手軽に不動産の情報を得ることができます。エリアや種類、利回りなどの条件を絞って検索ができること、大量の情報を比較できるため、エリアや種類ごとの相場や傾向がつかみやすいことがメリットです。また、不動産に関する知識を学べるページを設けているサイトもあり、見ているだけで楽しく勉強することができます。

しかし、やはりサイトの情報だけを見て物件を決めるのはリスクが高いです。不動産情報サイトは、あくまで基礎知識や相場を知るために利用するに留めておきましょう。

情報誌や新聞・広告

インターネットで情報を得ることが主流となった現在ですが、地方や老舗の不動産会社ではまだ自社のサイトを持っていない場合が多く、情報誌や新聞、広告に不動産情報を載せている場合もあります。思わぬ掘り出し物があるかもしれませんので、特に地方の物件を探している場合はチェックすると良いでしょう。

不動産会社に相談する

基礎知識や情報を得る段階ではインターネットや情報誌は有効ですが、やはり購入を検討する際には不動産会社を訪問し、専門家に相談するのが一番です。不動産投資のセミナーを無料で行い、不動産投資の基礎知識や投資用マンションの選び方、運用方法などを紹介する会社もありますので、積極的に活用して知識を得ると共に、不動産会社との関係を築いておきましょう。信頼関係ができていれば、耳よりの情報を伝えてくれる場合もあります。

不動産買取業者に相談する

不動産買取業者とは、不動産を購入し、売却することで利益を得る業者のことです。不動産業者が売主と借主の仲介を行い、仲介手数料を得るのに対し、買取業者は購入した物件そのものを活用することによって収益を得ています。基本的には中古住宅を購入し、リノベーションして転売するという方法を取っています。買取業者からマンションを購入する場合、施工前から打ち合わせに参加し、希望通りのリノベーションをしてもらえることがありますので、相談してみると良いでしょう。

まとめ

価格や利回りといった分かりやすい数字だけで判断して投資用マンションを決めるのは良い選び方とは言えません。物件には定価というものが存在しないため、表面上の数字ばかり見ていると相場より高く割に合わない物件を購入してしまうこともありえます。物件の資産価値を算出する方法を知り、割高の物件を掴まないようにしましょう。

また、割安だからといってすぐに購入を決めて良いわけではありません。資産価値の低下や空室リスクなど、不動産投資にはさまざまなトラブルが起こり得ます。運用計画を立て、リスクへの対策を考えておく必要があります。投資用マンションの選び方で大切なのは、購入時だけではなく長期的なスパンで運用を考えていくことであるといえます。

さらに、同じ区分マンションでも首都圏か地方か、中古か新築かで資産価値や空室リスクが大きく変わります。どちらが良いというわけではなく、自身の投資目的によって選びましょう。

自分で選ぶのが難しいという場合は、専門家に相談すると良いでしょう。プロパティエージェントでは、不動産投資に関するご質問を随時承るほか、定期的に無料セミナーを開催しております。お客様の投資目的や予算を考慮し、それに適した選び方をご提案するだけではなく、長期運用におけるリスクへの対応などのアフターフォローも行っております。不動産投資は長期間に渡る柔軟性のある運用が必要になる投資法です。不動産投資のパートナーとして、ぜひプロパティエージェントをお選びください。

関連記事

記事検索

Search

記事カテゴリ

Categories

記事タグ

Tags

- 贈与税

- 競売物件

- 区分マンション

- 分散投資

- IRR

- 立地

- 投資用マンション

- NPV

- 中古マンション投資

- 相続税

- 不動産投資ローン

- 物件選び

- 新耐震基準

- 収益物件

- 不動産投資セミナー

- 火災保険

- 控除

- 購入

- ROI

- ワンルームマンション投資

- FIRE

- 公務員

- FP

- 医師

- 投資

- 新築マンション投資

- セミナー

- 不動産取得税

- 固定資産税

- 公示地価

- 法人化

- オーナーチェンジ

- 副業

- 新築ワンルームマンション投資

- 不動産特定共同事業法

- 不動産クラウドファンディング

- 不動産投資市場

- 東京23区

- 修繕積立金

- 住宅ローン

- マンション

- 団体信用生命保険

- 不労所得

- 国税庁

- 空室

- 成功

- 建物管理

- 賃貸管理

- 都心

- 地方

- 金利

- アパート

- 不動産投資

- メリット

- 家賃収入

- リスク

- 節税

- 保険

- 利回り

- サラリーマン

- 金融商品

- サブリース

- 耐用年数

- 減価償却

- 初心者

- 小口化

- オーナー

- 不動産会社

- 年末調整

- 確定申告

- ローン

- デメリット

- 貯金

- シミュレーション

- 入居率

- 資産運用

- 再開発

- 税金

- 失敗

- 人気物件

- 限定情報配信中

-

リスク対策法、節税・確定申告の方法など不動産投資に役立つ情報を配信中

お得な限定情報を受け取る

- LINE@はじめました

-

友達追加してみる

運営会社

Company